Geometrische brownsche Bewegung

Die geometrische brownsche Bewegung ist ein stochastischer Prozess, der sich vom Wiener-Prozess (auch brownsche Bewegung genannt) ableitet. Sie findet vor allem in der Finanzmathematik Verwendung.

Definition

Sei

eine Standard-brownsche-Bewegung, d.h. ein Wiener-Prozess. So ist

eine geometrische brownsche Bewegung.

Herleitung

Die geometrische brownsche Bewegung ist die Lösung der stochastischen Differentialgleichung

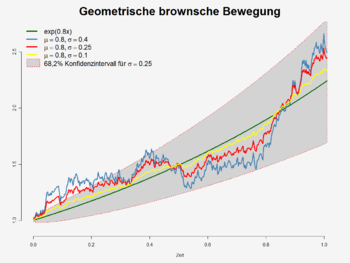

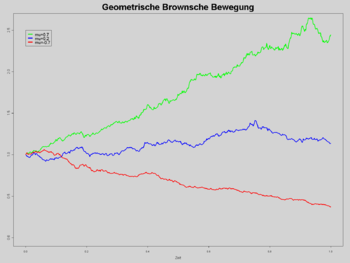

Der Parameter

heißt dabei Drift und beschreibt die deterministische Tendenz des

Prozesses. Ist

,

so wächst der Wert von

in Erwartung, ist er

negativ, fällt

tendenziell. Für

ist

ein Martingal.

Der Parameter

beschreibt die Volatilität

und steuert den Einfluss des Zufalls

auf den Prozess

.

Ist

,

so verschwindet der Diffusionsterm in der obigen Differentialgleichung,

übrig bleibt die gewöhnliche Differentialgleichung

,

die die Exponentialfunktion

als Lösung besitzt. Deshalb kann man die geometrische brownsche Bewegung als

stochastisches Pendant zur Exponentialfunktion auffassen.

Die stochastische Differentialgleichung der geometrischen brownschen Bewegung

kann mit dem Exponentialansatz

gelöst werden. Mit Hilfe der Itō-Formel

ergibt sich für

:

Es ergibt sich also

und folglich nach Integration

Anschließende Exponentiation ergibt die in der Definition angegebene Formel.

Eine andere Möglichkeit, die Lösung zu bestimmen, ist die Verwendung des stochastischen

Exponentials: Mit

gilt

.

Eigenschaften

- Erwartungswert:

für alle

gilt:

- Kovarianz:

Für alle

gilt:

- Insbesondere gilt also

.

- Die geometrische brownsche Bewegung hat unabhängige

multiplikative Zuwächse, d.h., für alle

sind

- Verteilungsfunktion:

ist logarithmisch normalverteilt mit Parametern

und

.

Anwendung

Im Black-Scholes-Modell, dem einfachsten und am weitesten verbreiteten (zeitstetigen) finanzmathematischen Modell zur Bewertung von Optionen, wird die geometrische brownsche Bewegung als Näherung für den Preisprozess eines Basiswertes (zum Beispiel einer Aktie) herangezogen. Dazu führte die vereinfachende Annahme, dass die prozentuale Rendite über disjunkte Zeitintervalle unabhängig und normalverteilt ist. µ spielt hier die Rolle des risikofreien Zinssatzes, σ repräsentiert das Schwankungsrisiko an der Börse. Die oben erwähnte Martingaleigenschaft spielt hier eine zentrale Rolle.

© biancahoegel.de

Datum der letzten Änderung: Jena, den: 12.10. 2021